自己破産ケース

ケース紹介

ケース紹介259 Sさんの事例

50代 /男性 / 会社員

借入の理由:生活費

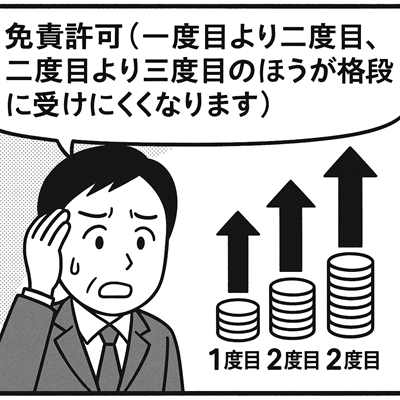

自己破産は何度でも申し立てることは法律上可能ですが、免責許可の取得難易度は回数を重ねるごとに格段に上がります。

本記事では、2度目・3度目の自己破産の現実的なハードルを解説するとともに、3回目の自己破産が認められた事例を解説します。

この記事は、

- 3回目の自己破産を考えている人

- 自己破産以外の選択肢を感がている人

という人に役立つ内容です。

自己破産制度の概要

自己破産(じこはさん)とは、借金の返済がどうしてもできなくなった人が裁判所に申し立てを行い、法律の力で借金の支払い義務を免除してもらう手続きのことです。

例えば1000万円や1億円の借金があっても、自己破産が認められれば、すべてゼロになります。

裁判所が借金の返済を免除する決定を下すことを「免責(めんせき)」といいます。

免責が許可されれば、多くの借金は帳消しになり、生活を立て直すための新しいスタートを切ることができます。

自己破産のデメリット

もっとも、自己破産にはデメリットもあります。

手続き中に一定の職業(士業や保険外交員など)に就けなくなる、

一部の財産(自宅や車など)は処分される、

保証人付きの借金は保証人が支払わなければならなくなる、

信用情報(いわゆるブラックリスト)に載って数年間は新たな借入れが難しくなる、

といった影響があります。

また官報(政府が発行する新聞)に氏名が掲載されるため、自己破産した事実が公的な記録として残ります。このようにメリットとデメリットがあるため、自己破産は借金問題の最後の手段と位置付けられています。

自己破産を繰り返す

そもそも自己破産制度は「経済的に再生する機会の確保」を目的として国が設けた救済制度です。

失業や病気、事業の失敗、投資の損失、連帯保証人になったことなど、様々な事情で借金の返済が不可能になった人に対し、生活を立て直すチャンスを与えることを目的としています。

一度借金を帳消しにできれば、本来は二度と繰り返さないのが理想ですが、残念ながら現実には自己破産後に再び借金を抱えてしまう人もいます。

リストラや病気など本人の努力では避けられない出来事や、どうしても必要な出費によって再度借金が嵩み、結果的に「もう一度自己破産するしかない」という状況に追い込まれてしまうケースもあるのです。

そのような方に向けて、以下では「自己破産は何回までできるのか」や「二度目・三度目の自己破産の注意点」について、解説します。

自己破産は何回までできるのか?

結論からいうと、自己破産手続き自体に回数制限はありません。

法律上、支払い不能の状態であれば、2回でも3回でも何度でも自己破産の申し立てを行うこと自体は可能です。

実際、「自己破産に回数制限はないですよ」と弁護士が説明すると驚かれる相談者もいるようですが、制度上は複数回の破産申立てを禁ずる規定は置かれていません。

しかし、「何度でもできる」とはいえ安易に繰り返すことはできません。ポイントは「免責が何回認められるか」という点です。

免責許可(借金の帳消し)は一度目より二度目、二度目より三度目のほうが格段に受けにくくなります。

まず、前回の免責決定が確定した日から7年以内に再び破産を申し立てても、原則として免責は許可されません。

日本の破産法では「過去に免責を受けた日から7年以内の申立て」が免責不許可事由の一つとして定められているためです。わかりやすく言えば、自己破産で借金をゼロにしてもらった後、最低でも7年間は新たな自己破産で借金を帳消しにしてもらうことはできないということになります。

もし免責から7年経過前に再度申し立てをすると、その時点で法律上「免責不許可事由」に該当し、原則として借金の帳消しは認められません。では7年を過ぎれば何度でも必ず免責が下りるのかというと、そうとも限りません。

法律上は7年経過後であれば形式的には前回破産歴が問題となることはないものの、実際には2回目・3回目の免責審査は非常に厳しくなります。

裁判所としては「以前の自己破産後に十分反省して生活態度を改めたのか?」という点を重視するため、7年以上空けていたとしても過去に免責を受けた事実自体がマイナス要素になり得ます。

したがって、「法律で回数は無制限だから大丈夫」と楽観視するのは禁物です。

免責不許可事由とは

免責不許可事由(めんせきふきょかじゆう)とは、自己破産において本来与えられるはずの免責(借金の支払い免除)を「このような場合には許可してはいけない」と法律で定めた事由のことです。

破産法252条1項に列挙されており、全部で11項目のケースが規定されています。

簡単に言えば、「それを許してしまうと債権者(貸した側)にあまりにも不公平・不誠実な結果になるような行為」を破産者がしていた場合には、借金の帳消しは認められないということです。自己破産は借金で苦しむ人の救済策ですが、債権者に一方的な泣き寝入りを強いるのは公平とは言えません。そこで、著しく問題のある行為で生じた借金については免責を与えず、債権者の保護を図る仕組みになっています。

では具体的にどのような行為が免責不許可事由にあたるのでしょうか。代表的な例を挙げます。

浪費やギャンブルによる多額の借金:収入に不相応な高額な買い物や遊興費、ギャンブル(パチンコ・競馬など)で作った借金は典型的な免責不許可事由です。つまり、借金の原因が浪費や賭博だった場合、裁判所は「自業自得」と判断して借金の帳消しを認めない可能性が高くなります。

財産の隠匿や不当処分:破産手続きでは、債務者の持つ財産は債権者に公平に配当される必要があります。それを免れるために財産をこっそり他人名義に移したり、価値を減じるような処分(安値で親族に売却する等)を行った場合も免責不許可事由となります。

特定の債権者だけを優先的に返済:一部の債権者にだけ返済し、他の債権者を蔑ろにする行為(偏頗弁済〈へんぱべんさい〉といいます)も、不公平な行為として免責が許可されない原因になります。借金問題が深刻化すると、つい親や友人への借金だけでも返そうとしてしまいがちですが、そのような偏った返済は注意が必要です。

詐術による信用取引:返済の見込みがないのに嘘の申告をしてクレジットや融資を受ける行為も免責不許可事由です。例えば、多額の借金が既にあるのにそれを隠して新たにカードを作ったり、「収入が高い」と偽ってローンを組むようなケースが該当します。悪質な場合は詐欺罪に問われる可能性もあります。

過去7年以内に免責を受けている:そして、本記事のテーマである「過去に自己破産で免責許可を受けた履歴がある場合」も免責不許可事由の一つです。

一度借金を帳消しにしてもらったのに短期間で再び借金まみれになっている状況は、裁判所から見ると慎重に対処すべきケースとみなされます。破産法はこのような短期間での繰り返し破産を防止するため、「7年以内の再申立て」を免責不許可事由としているのです。

以上は主な例ですが、他にも「債権者を害する目的で財産を不当に減らした」「裁判所や破産管財人(破産手続を管理する弁護士)の調査に非協力的・妨害的な態度を取った」「帳簿や書類を偽造・隠滅した」など細かな項目があります。要は、借金を帳消しにしてもらう制度を悪用したり、それに反する不誠実な行為がある場合は免責が下りない可能性が高くなるということです。もっとも、免責不許可事由に一つでも当てはまったら絶対に免責されないかというと、そうではありません。

2回目・3回目の自己破産における制限とリスク

前述のとおり、自己破産そのものは何度でも申し立て可能ですが、2回目・3回目の破産では最も重要な「免責許可」がぐっと難しくなります。

まず制度上の制限として、前回の免責確定から7年以内の申立ては免責不許可事由(法律上の原則的な免責禁止理由)にあたります。

したがって、少なくとも7年間は二度目の免責を受けることはできないと考えるべきです。これは短期間に繰り返し借金を踏み倒すことを防ぐためのルールで、「債務者に甘すぎる救済にならないように」という趣旨から設けられています。

では7年以上経てば問題ないかというと、そう単純ではありません。

7年経過後であっても裁判所の審査は初回より厳格になります。

裁判所は再度破産に至った事情を詳しく調べ、前回破産した後の生活態度や債務形成の経緯に問題がないか慎重に判断します。

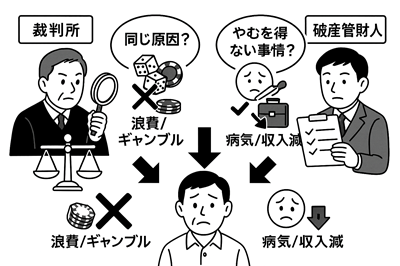

たとえば「今回の借金の原因が前回と同じかどうか」も重要なチェックポイントです。

前回と同じ原因(特に浪費やギャンブルなど)でまた多額の借金を抱えている場合、裁判所は「反省していない」と判断しやすく、免責が許可される見込みは低くなってしまいます。少なくとも破産管財人による調査がされるでしょう。

逆に、前回とは異なるやむを得ない事情(例えば前回はリストラ、今回は病気による収入減など)であれば、まだ裁判所も理解を示しやすいでしょう。

さらに、破産回数が増えるほど手続き自体も厳しいものになります。

1回目の破産であれば財産がほとんど無いケースでは「同時廃止」といって比較的簡易に手続きが終わることも多いですが、2回目・3回目となると同時廃止では済まず、管財事件(裁判所が選任する破産管財人による調査・処理)になる可能性が高くなります。特に3回目ともなると、裁判所が何らかの疑義を持って詳細に調査しようとする傾向が強いため、ほとんどの場合で管財人が付いて厳格な審査が行われるでしょう。

管財事件になると、裁判所に納める費用(管財人への報酬として20万円程度が一般的と言われます)が必要になるほか、破産管財人による面接・調査が行われるなど手続き期間も長引きます。

つまり、二度目・三度目の自己破産は一度目に比べて金銭面でも時間面でも負担が増え、精神的なプレッシャーも大きくなると覚悟しておく必要があります。

二度目・三度目の判断ポイント

二度目・三度目の自己破産が現実的な選択肢となるかどうかは、個々の状況によって異なります。

判断のポイントとしては次のような事項が挙げられます。

前回の免責から十分な期間が経過しているか:

7年という期間は一つの大きな目安です。前回免責確定から7年以上経過しているなら、法律上は再度免責許可を受ける道が開かれます。

一方、7年に満たない場合は原則免責が認められません。ただし「どうしても7年以内に破産が必要」という特別な事情があれば、裁量免責や他の手段を検討することになります。

今回の借金の原因・事情:

前回と同じ原因(浪費・ギャンブル等)でないことが望ましいのはもちろんですが、それ以外にもやむを得ない事情か否かが重要です。

例えばリストラや病気による収入途絶、避けられない生活上の出費(医療費や介護費用など)であれば、裁判所も考慮してくれる可能性があります。

一方、「また消費癖でカード借金を重ねてしまった」というような場合は、裁判所の心証を損ね免責許可が下りにくくなるでしょう。借金総額や債権者数、返済努力の有無なども加味されます。この場合、個人再生など他の方法ではダメな理由まで求められることもあります。

このような点を総合的に見て、「今回はどう考えても免責許可を得るのは難しい」と予想される場合や、そもそも「借金の額がそこまで大きくない」「安定収入があるので一部返済は可能」といった場合には、自己破産以外の債務整理手段を検討すべきかもしれません。

自己破産以外の選択肢

自己破産以外には主に以下の方法があります。

任意整理:

裁判所を介さずに、弁護士が各債権者と直接交渉して借金の返済条件を緩和してもらう方法です。

将来利息や遅延損害金をカットし、元金だけを数年かけて分割返済する和解を目指します。手続きが比較的簡単で費用も抑えられるため、少額の借金や収入がある程度あるケースでは多く利用されています。

個人再生(民事再生手続の個人版):

裁判所を利用して借金を大幅に圧縮し、残額を原則3~5年で分割返済する方法です。

住宅ローンがある人が自宅を残したまま借金整理する場合にも使われます。

借金を金額によっては5分の1程度に減額してもらえる強力な手段ですが、その分手続きが複雑で裁判所の審査もあります。安定した収入があり、減額後の借金を計画的に返済できる見込みがある人に適しています。

特定調停:

簡易裁判所の調停手続で、債務者と債権者の話し合いによって返済計画を立て直す方法です。

将来の利息カット等一定の緩和措置が期待できますが、近年では任意整理や個人再生の方が主流で、特定調停は利用件数が減少しています。手続きは比較的簡易ですが、債権者が応じなければ調停不成立になるなどのデメリットもあります。

以上のように、「自己破産以外にも道はある」ということ覚えておきましょう。

特に「前回破産から時間が経っていない」「借金の原因が免責不許可事由に該当しそうだ」といった場合には、無理に自己破産を申し立てても免責が下りず徒労に終わる恐れがあります。そのようなケースでは、思い切って方針転換し、任意整理や個人再生で解決を図る方が現実的と言えます。

3回めの自己破産の事例

ジン法律事務所弁護士法人でも、3回めの自己破産の事例は出ています。

ただ、当然ながら、そこまで多くはないです。

過去には、管財手続きにより免責が許可された事例があります。

今回は、3回めの自己破産でも、管財手続きではなく、同時廃止手続きで免責が許可された事例を紹介します。

3回めというだけで、管財手続きにされる可能性が高いと考えていましたが、同時廃止という解決となりました。

茅ヶ崎市にお住まいの50代男性の事案でした。

8社320万円の債務があり、3回めの自己破産を希望していました。

画像はイメージです

申立時には、1回目の自己破産からの経緯を説明しています。

当初は、約30年前。一人暮らしのための費用や、自動車に関する支出などが増えてしまい、生活費をカード払いにするなどして、債務が増えてしまい、自己破産をしたとのことでした。2回めの自己破産は約9年前。自営業で店舗経営をしていたものの、震災以降、お客さんが離れてしまい、運転資金を返済できるほどの事業回復ができずに、2回めの自己破産をし、免責されました。

その後、就職。離婚などもあり、自分だけの収入で生活しなければならないことと、養育費が発生したため、生活が苦しく、副業のアルバイトもして収入を増やすことでやりくりしていました。

普段使っているLINEで広告が出てきて、LINEポケットマネーをQRコード決済方法として使うようになりました。これを使うと、現金も借りられると知り、生活費が不足すると、借りるようになってしまいました。

決済方法としてカード払いしかできないものも多く、申し込んだところ、三井住友カードのクレジットカードが作れたので、生活費の決済方法として使い始めました。アルバイト収入もあったものの、養育費を支払うと、家計収支は赤字だったため、毎月、少しずつ借金が増えてしまいました。当時は、養育費の支払いが終わるところまで行けば支払いができると考えていました。

しかし、その後、親の介護に関する支出が増えるようになりました。このような不足もあり、取引をしていた銀行でもカードローンを利用するようになってしまい、徐々に借金が増えていってしまいました。

家族関係の支出増加に耐えられず、他の金融機関からも借り入れをするようになってしまいました。自転車操業状態となってしまい、3度めの自己破産の相談に来たという経緯でした。

一応、前回の免責からは7年以上が経過しており、今回の借入理由を見ても、免責不許可事由には該当しません。

しかし、前回の免責許可からは、さほど期間が過ぎていないことから、管財事件になってもおかしくない内容だったといえるでしょう。

それでも過去の内容と異なることなどから、同時廃止により免責が許可されたという事案です。同種事案の相談が来ても、管財事件になる可能性のほうが高いとは思いますが、参考までに紹介しておきます。

3回目となってしまう自己破産相談・依頼も対応しています。ご相談は無料で受け付けています。

以下のボタンよりお申し込みください。