自己破産ケース

ケース紹介

ケース紹介255 Kさんの事例

30代 /男性 / 会社員

借入の理由:FX、税金支払

小田原市在住の30代男性からの自己破産相談で偏頗弁済が問題になるケースがありました。

自己破産における「偏頗弁済」は、債務者が支払不能状態で特定の債権者にだけ優先的に返済する行為です。

債権者平等の原則に反するこの行為は、破産管財人による否認、免責不許可、刑事処罰のリスクを伴います。

特に親族や友人への返済で起こりやすく、善意の行為が逆に相手に迷惑をかける結果となることも。

自己破産を検討する際は、どんな理由があっても特定債権者への返済は避けるべきです。

この記事は、

- 偏頗弁済をしてしまったという人

- 自己破産を検討中で債権者への返済を迷っている債務者

という人に役立つ内容です。

自己破産における偏頗弁済

偏頗弁済(へんぱべんさい)とは、債務者(借り手)が借金の返済に行き詰まった際に、複数ある債権者のうち特定の相手にだけ優先して返済や担保提供を行う行為を指します。

自己破産や個人再生といった手続きでは「債権者平等の原則」が重視されており、債権者は公平に扱われなければなりません。

しかし、偏頗弁済を行うと、一部の債権者だけが有利(多く返済を受ける)になる一方で、他の債権者は不利益を被ってしまい、この公平性が損なわれます。

そこで破産法や民事再生法では、債権者間の公平を確保するために偏頗弁済を禁止し、違反した場合に様々なペナルティを課す仕組みを整えています。

偏頗弁済とは

偏頗弁済とは、債務者が支払い能力を失った状態で「特定の債権者にだけ債務の返済を行うこと」を意味します。

例えば借金が複数あるにもかかわらず、特にお世話になった親族や知人からの借入金だけを優先的に返済するような行為がこれに該当します。

通常の状況で特定の相手に返済すること自体は違法ではありません。

しかし、自己破産や個人再生などの法的整理を検討する段階でこのような行為を行うと、他の債権者との公平を害する不公正な扱いとみなされ、大きな問題となります。

偏頗弁済が問題視されるのは、破産手続き等の主目的が「債権者間の公平な清算」にあるからです。

自己破産では裁判所の免責許可によって借金の支払義務を免除してもらう代わりに、債権者は公平に債権放棄などの不利益を負担することになります。

そのため、各債権者への配当や扱いは法律に則って平等に決定されるべきであり、債務者が独断で特定の債権者だけを優遇することは許されません。

仮に債務者が自己判断で偏頗弁済をしてしまうと、一部の債権者だけが得をし、他の債権者は返済原資が減る分だけ不利益を被る結果となります。これは債権者平等の原則に明らかに反する不誠実な行為であるため、破産法上も厳しく制限されているのです。

自己破産手続きで偏頗弁済が引き起こす主な問題点

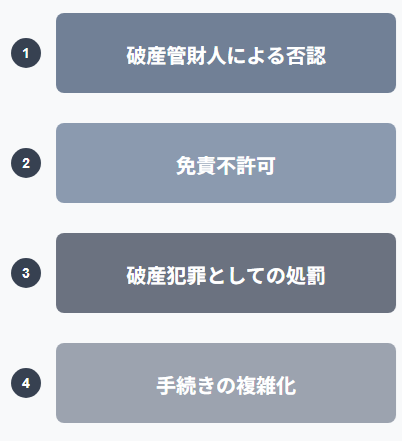

偏頗弁済をしてしまった場合、自己破産の手続き上いくつかの深刻な問題が生じます。

代表的なものとして、破産管財人による否認、免責不許可(借金の帳消しが認められない)、破産犯罪としての処罰、そして手続きの複雑化(管財事件化)といった影響が挙げられます。

破産管財人による「偏頗弁済」の否認

偏頗弁済は破産管財人による否認権行使の対象となります(破産法162条)。

破産管財人は、破産手続開始前の一定期間に行われた不公平な支払いを取り消し、本来破産財団(債務者の財産の集まり)に戻す権限を持っています。

例えば、債務者が親しい取引先にだけこっそり10万円を支払っていた場合、破産手続開始後に管財人が「その支払いは無効」として返還を求めることがあります。

実際に、偏頗弁済を受けた債権者は管財人から「受け取ったお金を破産財団に返還しなさい」と請求され、任意に応じなければ訴訟を起こされるケースもあります。

返済を受け取った相手方が既にそのお金を使ってしまっていた場合でも、全額を返還することになります。つまり、偏頗弁済をしても結局その支払いは無効化され、優先的に返済を受けた相手にも大きな負担を強いる結果となってしまうのです。

偏頗弁済の否認については弁済を受けた債権者が関係者であるかどうかなどによって要件は変わります。

免責不許可リスク

偏頗弁済は自己破産における免責不許可事由の一つにも該当します(破産法252条1項3号)。

具体的には「特定の債権者に特別の利益を与える目的」または「他の債権者を害する目的」で行った不当な弁済は、裁判所から見て免責(債務免除)を与えるに値しない行為と判断されます。

免責不許可事由がある場合、原則として借金の帳消し(免責許可)は裁判所に認めてもらえません。

免責不許可となれば、自己破産の申立てをしても、最終的に借金がゼロにならず支払い義務が残ってしまいます。

偏頗弁済をしてしまったばかりに自己破産の最大のメリットである借金免除が得られない、という重大な結果を招きかねないのです。

もっとも、免責不許可事由があっても裁判官の裁量によって免責を許可する裁量免責が認められる余地はあります(破産法252条2項)。

例えば、偏頗弁済を行った事情に同情の余地がある場合や、その後債務者が深く反省し債権者への配慮措置(偏頗弁済で優遇した分の自主的な返還など)を講じた場合には、裁量で免責が降りることも多いです。

実務上も「一部の債権者に与えた利益相当額を破産財団に組み入れる(返還する)ことで、免責を許可された例」などもあります。

しかし、裁量免責は確約されたものではなく、裁判所に反省の態度や更生の見込みを示して初めて認められる例外的救済です。手続きを円滑に進め確実に借金を帳消しにしてもらうためにも、申立て前後の偏頗弁済は避けるべきだといえるでしょう。

偏頗弁済が破産犯罪として処罰される可能性

偏頗弁済の態様や目的によっては、刑事罰(犯罪)の対象となる可能性もあります。

破産法は「他の債権者を害する目的」で義務のない偏頗弁済を行うことを「特定の債権者に対する担保の供与等の罪」として規定しており、これに該当すると刑事責任を問われる場合があります(破産法266条)。

この罪が成立した場合、法定刑は「5年以下の懲役または500万円以下の罰金」で、場合によっては併科(両方科される)される重いものです。

実際、偏頗弁済に関するこの罪の法定刑は横領罪などと同程度であり、破産者にとって極めて重大なリスクとなります。もし悪質な偏頗弁済が捜査機関に発覚すれば、債務者本人が逮捕・起訴される恐れもありますし、有罪判決が確定すれば生活や仕事、人間関係にも深刻な支障が生じかねません。

実務上、破産犯罪にまで発展することは極めて少ないですが、「借金を整理したいだけなのに犯罪者になる」という最悪の事態を避けるためにも、偏頗弁済の誘惑には絶対に乗らないことが大切です。

手続きの複雑化(管財事件への移行)

偏頗弁済を行った事実があると、それだけで自己破産の手続きそのものもより複雑で煩雑なものになる可能性が高まります。

具体的には、偏頗弁済が疑われる場合、裁判所は免責不許可事由の有無を慎重に調査する必要があるため、同時廃止ではなく管財事件として破産手続きが進められる傾向があります。

管財事件になると破産管財人が選任され、債務者の財産や過去の取引を詳しく調査するため、手続き期間が長引くだけでなく、管財人費用等の予納金(通常20万円以上)も追加で必要となります。

つまり、偏頗弁済をしてしまうと本来より時間も費用もかかり、債務者にとってデメリットが大きいのです。

早く借金問題を解決したいと願って自己破産を選んだのに、かえって最終結論(免責許可)が出るまでに時間がかかってしまい、破産申立人にとって何一つメリットが無い結果にもなりかねません。手続きをスムーズに進めるためにも、偏頗弁済は厳禁だと言えるでしょう。

偏頗弁済で不許可となった事例

破産手続において、偏頗弁済が原因で免責不許可となった調査報告があります。

ケース1:知人への秘密の返済が発覚した事例

ある破産者は、債権者名簿から特定の債権者を意図的に外し、その隠匿した債権者(知人)に対して約150万円の返済を密かに行っていました。

破産管財人が調査を進める中でこの偏頗弁済が発覚し、返済を受けた知人は管財人から返還請求を受ける事態となりました。裁判所は、財産隠しや虚偽説明と併せてこの行為を非常に悪質と判断し、破産者に対する免責を許可しませんでした。

ケース2:高額な偏頗弁済により免責が否定された事例

別の事例では、破産者が支払不能に陥った後にもかかわらず、ある特定の債権者に対して約2000万円もの巨額な返済を行っていました。この行為は破産法252条1項3号の「非義務的偏頗行為」に該当すると判断され、破産管財人は偏頗弁済分の返還を求めて訴訟を提起し約1400万円を回収しています。

裁判所は、偏頗弁済によって他の債権者へ戻るべき財産が大きく毀損された点を重視し、免責不許可事由として不許可としています。相当額が否認権によって回収されていますが、それでも不許可になっている事例です。

偏頗弁済の注意ポイント

偏頗弁済は債務整理手続き全体を台無しにしかねない危険な行為です。

そうした事態を避けるために、以下のポイントに十分注意しましょう。

支払不能の状況では一部の債権者だけに返済しない

返済が困難になった段階(支払不能や支払停止の段階)では、特定の債権者への支払いを "絶対に行わない" ことが鉄則です。

特に弁護士に自己破産を依頼して受任通知が発送された後は、すべての債権者への支払いを一時ストップするのが通常であり、その状況で一社だけに返済すると偏頗弁済と見なされます。

どんなに相手に迷惑をかけたくないと思っても、ここで返済してしまうと手続き全体が台無しになる可能性があるため踏みとどまってください。

また、弁護士によっては受任通知後の偏頗弁済を理由に辞任することもあります。支払った費用が無駄になってしまう可能性もある行為ですので注意するようにしてください。

親族や友人への借金こそ要注意

偏頗弁済がもっとも起こりやすいのは、親・兄弟や友人といった身近な人からの借入れに対する返済です。

身内にだけは迷惑をかけたくないという心理から、どうしても優先的に返したくなってしまう気持ちは理解できます。しかし、その善意の返済こそが偏頗弁済となり、免責不許可や否認権による返還請求といった結果的に相手にも迷惑が及ぶ事態を引き起こしかねません。

実際、偏頗弁済を受けた家族・知人は後で管財人から返金を求められ、訴訟に発展すればさらなる心労を与えてしまう可能性があります。本当に相手のことを思うのであれば、破産手続き中にこっそり返すのではなく、事前に事情を説明して待ってもらうことが大切です。

正直に「法的整理を検討しており今すぐ返済できない」事情を伝えれば、相手も後々突然返還を求められるより納得しやすく、信頼関係の悪化も防げるでしょう。

日常生活の支払いも場合によっては注意

家賃・光熱費・携帯電話料金など日常の支出も、状況によっては偏頗弁済と見なされることがあります。

通常発生分をその都度支払うのは問題ありませんが、例えば滞納していた家賃をまとめて一括払いする、長期間滞納していた携帯料金数万円分を破産申立て直前に清算するといった行為は注意が必要です。

それが他の債権者を犠牲にして捻出した支払いだと判断されれば、偏頗弁済とみなされる可能性があります。

また、税金や国民健康保険料などの公租公課については、もともと自己破産では免責されない(支払い義務が残る)性質の債務です。そのため破産手続き中にこれらを支払っても偏頗弁済には当たりません。

とはいえ、どの支払いが許されどれが問題になるか素人判断は難しいため、少しでも迷ったら専門家に確認するようにしましょう。

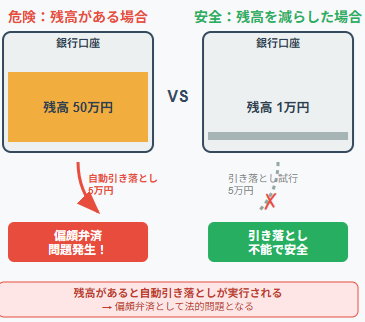

自動引落の残高に注意

クレジットカード会社の返済などで銀行預金口座からの自動引き落としになっているものも多いでしょう。

この場合、弁護士からカード会社に対して受任通知を送り支払いを止めるのですが、銀行の自動引き落とし設定は、すぐに止まらないことが多いです。

そうすると、受任通知を送っているのにカード会社からの引き落としが実行されてしまう可能性があります。

銀行の預金残高を減らしておくことで、カード引き落とし金額に満たない形にしてもらうのですが、何らかの入金があり、引き落とされてしまうこともあります。

この自動引き落としも偏頗弁済扱いになりますので、引落口座の預金残高には注意するようにしましょう。

引き落とされてしまった場合でも、通常、弁護士側でカード会社に対し、受任通知受領後の引き落としなので返還請求、交渉をしますが、返金されない場合は破産管財人による否認権行使への交渉となるでしょう。

偏頗弁済の自己破産事例

依頼の1か月前に、奨学金の請求を受けて相当額の支払がされていたという事案です。

返済猶予を受けていた奨学金について再開通知が来たため、相当額を振り込んだというもの。ただ、完済はせずに奨学金債務も一定額残った状態で相談に来ました。

FX利用もあり、8社970万円の債務でした。

管財事件での申立を行ったところ、偏頗弁済に対し、破産管財人からは厳しい意見が出されました。

1日単位の家計簿を作成するとともに、詳細な反省文を提出し、裁量免責許可が出されてはいます。

偏頗弁済については、弁護士に依頼後はもちろんですが、依頼前だから良いと考え、直前に不公平な弁済をしてから相談に来る人もいます。客観的に見て支払ができないような状態で弁済をしていると、免責不許可リスクなどが高まりますので、控えるようにしましょう。

偏頗弁済がある人の自己破産相談・依頼も増えています。ご相談は無料で受け付けています。

以下のボタンよりお申し込みください。